学生でも学費が足らなくなったり、友達との飲み会費用がかさんだりするなど、さまざまな理由でお金が足りなくなることもあるでしょう。

親や知人からお金を借りて急場をしのぐ方法もありますが、使い道によっては気兼ねなくカードローンで借りる方法もおすすめです。

ただし、学生がお金を借りる場合は借りる業者が限定されてしまい、一部のカードローンでは書類審査で落ちることもあります。

この記事では、お金を借りる学生が選ぶべきカードローンを現役税理士が詳しく解説していきます。

学生がカードローンを利用するときの注意点もお伝えしていきますので、お金を借りるときの参考にしてください。

お金借りる学生がカードローンを利用するときのポイント

まず、学生がカードローンでお金を借りるときに注意したいポイントから解説します。

特にカードローン申込時に重要となる「安定した収入」については、重要なポイントですので、かならず覚えておくようにしましょう。

当然のことですが、アルバイトなどで収入がなければ学生がお金を借りることはできません。ちなみにアルバイトは始めたばかりでも審査に通る可能性は十分にあります。学生の場合は勤務属性よりも収入の有無の方が重要視されます。

学生なら大手消費者金融か学生ローンでお金を借りるのがおすすめ

学生がお金を借りる場合は、プロミスやアコムなどの大手消費者金融から検討するようにしましょう。

自宅近くや学校近辺に学生ローンの店舗がある場合は、学生ローンも視野に入れてもいいかもしれません。

- 親やアルバイト先に内緒で申し込める

- アルバイト収入があれば申し込める

- 自動契約機やWEB申込も可能なため、アルバイトや授業で忙しくても手続きができる

- コンビニやアプリでもキャッシングできるため利便性が高い

間違っても、お金が欲しいだけの理由で正規貸金業者以外の違法業者から借りるのは厳禁です。

違法業者は手軽に借りられるかもしれませんが、一度利用したら法外な金利手数料を取られたり、延滞してしまうと実家やアルバイト先に迷惑がかかってしまうケースもあります。

TwitterなどのSNSで募集されている個人間融資も危険です。

はじめてお金を借りるなら絶対的に大手消費者金融にしましょう。大手は銀行のグループ会社なので信頼性もありますし、借入のプライバシー保護に関してはクレジットカードよりも厳しくしていますので借金がバレることもありません(延滞時以外)。

学生でお金を借りるなら毎月5万円でもアルバイト収入が必要

学生がお金を借りるとなると、選択肢としては 「大手消費者金融カードローン」または「学生ローン」から選ぶのが一般的です。

ともに消費者金融を利用することになるわけですが、学生のローン審査で重視されるのが「安定した収入」です。

学生がお金を借りる際には、たとえ少額でも「毎月安定した収入があること」を証明する必要があります。

収入を証明する方法としては、以下のようなやり方があります。

- アルバイトの給与明細を提出する

- アルバイト先の健康保険に加入している場合は健康保険証を提出する

- アルバイト年収を自主申告し、在籍確認の電話で勤務実態を確認してもらう

学生の場合、アルバイト先の健康保険に加入することは、ほぼありません。

実際には、収入証明書の提出か在籍確認の電話で収入を証明するケースがほとんどです。

収入証明がなくても電話で在籍確認がとれれば勤務している=収入があると判断されます。2023年現在、プロミスは18歳19歳にも貸付をしていますが、20歳未満は必ず収入証明書の提出が必要となるので注意が必要です。

学生が親やバイト先に内緒でお金を借りたいなら消費者金融一択

学生がお金を借りる手段としては、以下の方法があります。

- 消費者金融

- 銀行カードローン

- 学生ローン(中小消費者金融)

- クレジットカードのキャッシング

上記のなかで、親やバイト先に内緒でお金を借りるなら消費者金融がおすすめです。

一部の銀行カードローンでも学生が借りられるローンはありますが、自宅にカードが送られてきますので実家に住んでいる学生は親にバレるかもしれません。

クレジットカードのキャッシングも、20歳未満がキャッシングできるカードは稀です。

確実に、かつ内緒で借りたいなら、大手消費者金融か学生ローンがおすすめです。

18歳や19歳の学生は学生証や収入証明書が必要

消費者金融おすすめを利用するときは、学生や社会人を問わず、かならず「身分証明書」を提出しなければいけません。学生の場合も運転免許証やパスポート、または学生証の提出が必要となります。

そして18歳19歳の人が20歳未満でも貸付している一部消費者金融に申し込む場合は、かならず収入証明書の提出が必要です(20歳以上は原則不要)。

消費者金融で認められる収入証明書は、主に源泉徴収票か給与証明書となります(所得証明や市県民税納税通知等でも可)。

源泉徴収票は前年度の給与に対して発行される書類のため、「昨年まで高校生だった」など、昨年分の源泉徴収票が提出できない場合は給与証明書を提出することになります。

給与証明書を利用する場合も、基本的には直近2ヶ月の明細が必要です(なければ1ヵ月分でも審査可能)。働きだしてすぐの学生は、提出できる収入証明書がない可能性もあるでしょう。

手元に収入証明書がない場合は、直近の給料が出るまで待つか、電話による在籍確認を相談してみましょう。

20歳未満は収入証明書の提出が必要ですが、20歳以上は原則不要です。そのため20歳以上なら特に収入証明(給料明細)を気にする必要はありません(審査で必要になる場合もあります)。

学生がお金を借りる場合は年間アルバイト収入の3分の1まで

消費者金融カードローンは、貸金業法の規制を受けるローンです。

貸金業法には総量規制のルールがあり、総量規制では「年収の3分の1以上は借りられない」と決められています。

総量規制とは借りることのできる額の総額に制限を設ける、新しい規制のことです。この新しい規制は、平成22年6月18日から実施されています。具体的には、貸金業者からの借入残高が年収の3分の1を超える場合、新規の借入をすることができなくなります。ただし、すでに年収の3分の1を超える借入残高があるからといって、その超えている部分についてすぐに返済を求められるわけではありません。

【借入残高を年収の3分の1までに制限】

総量規制が適用されるのは、貸金業者から個人が借入れを行う場合です。銀行からの借入れや法人名義での借入れは総量規制対象外です。また、住宅ローンなど、一般に低金利で返済期間が長く、定型的である一部の貸付けについては、総量規制は適用されません。どのようなものが総量規制の対象となるのかについては、「貸金業法Q&A」もご覧ください。

また、借入れの際、基本的に、「年収を証明する書類」が必要となります。「年収を証明する書類」としては、源泉徴収票や給与明細などがあります。この「年収を証明する書類」を提出しないと、借りられなくなる場合があるので、注意してください。

(引用元:金融庁公式サイト│総量規制とは)

アルバイトで安定した収入があっても、消費者金融カードローンから借りられるのは年間アルバイト収入の3分の1までです。

たとえば1年間のアルバイト収入が60万円しかない場合は、仮に消費者金融カードローンの審査に通ったとしても、融資限度額は20万円までとなります。

20歳以上の学生ならクレジットカードでお金を借りる方法もおすすめ

消費者金融に抵抗があるなら、クレジットカードでキャッシングする方法も覚えておきましょう。

ただし、20歳未満の学生がキャッシングできるクレジットカードは稀です。ほとんどのカードでは、20歳未満の場合ショッピング利用しかできません。

ただ、以下のように一部のカードでは「20歳未満でも審査により判断する」としているカード会社もあります。

20歳未満で申し込めるカードなら、だめもとでキャッシング枠を申し込んでもいいかもしれません。参考までに、独自で問い合わせた「NICOSカードへの問い合わせ内容」もご覧ください。

ニコスクレジットカードにキャッシングで問い合わせした内容と返答

Q:ニコスカードで18歳からキャッシングできるカードはありますか?審査の都合で利用できないことは理解しています。18歳でも融資可能なカードがあるか?あるとしたら親権者の同意は必要か、ご教示ください。よろしくお願いいたします。

A:お問合せいただきまして誠にありがとうございます。お問合せの件、NICOSカードのご入会申込資格は下記の通りでございます。[本人会員]18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)なお、カードのご入会には所定の審査がございます。キャッシングご利用可能枠は、ご指定された希望利用可能枠の範囲で審査し決定した額といたします。その他、ご入会に関するご不明点等ございました際は、お手数ではございますが、下記窓口までお電話にてお問合せいただけますようお願いいたします。お客さまのご入会を心よりお待ち申しあげております。

<お問合せ先>NICOSカード入会専用ダイヤル TEL 0120-816-252 (営業時間9:00~17:00年中無休 年末年始を除く)

学生ローンのメリットとデメリットをわかりやすく解説

(※上記写真は東洋経済ONLINEから抜粋)

(※上記写真は東洋経済ONLINEから抜粋)

学生ローンには大手消費者金融にはないメリットがある一方で、いくつかのデメリットもあります。

学生ローンを利用する場合は、デメリットを許容できるかどうか、自分で判断してから申し込むことが大切です。

学生ローンと聞くと学生専門の金融機関と想像するかもしれませんが、実態は中小消費者金融(街金)になりますので、プロミスなどの大手に比べると圧倒的に入出金の利便性やサービスは劣ります。なので初めは大手消費者金融に申込みする方が良いでしょう。

学生ローンなら18歳19歳でもお金を借りられる

プロミスは18歳19歳でも申し込めますがアコム、レイクやSMBCモビット、さらにはアイフルの場合、20歳以上しか申し込めないようになっています。

一方、中小消費者金融が扱う学生ローンのなかには、20歳未満でも申し込めるローンがいくつかあります。

親の同意がなくても申し込める学生ローンもありますし、上限金利も大手消費者金融とほぼ同じです。

18歳や19歳の学生で、近隣に学生ローンの店舗があるなら検討してみる価値はあるでしょう。

学生ローンは上限金利が大手消費者金融より低い業者がある

学生ローーンのイー・キャンパス

上限金利だけを見ると、学生ローンのなかには大手よりも低い金利設定をしている貸金業者があります。

大手消費者金融の場合、もっとも低いプロミスの上限金利でも「実質年率は17.8%」です。

一方、学生ローンのなかには年16.0%台の金利で借りられることもありますので、少しでも返済負担を軽くしたい学生にはおすすめです。

先ほども説明した通り、借入や返済の便利さやサービスは大手消費者金融の方が断然に良いので、1%ぐらいの金利差であれば個人的には便利な方がストレスなく利用できるでしょう。

学生のアルバイト先に電話連絡なしの学生ローンもある

カードローンでお金を借りる時、一般的に消費者金融では勤務先に在籍確認の電話をします(大手消費者金融は原則在籍確認なしになっている場合が多い)。

しかし、一部の学生ローンでは「アルバイト先への電話確認なし」としているところもあります。

アルバイト先に個人名で在籍確認の電話をされると「借金でもしているの?」と疑われたり、「忙しいときに個人的な用件で電話しないで」など、アルバイト先に気を遣うこともあるでしょう。

一部の学生ローンの公式サイトには「アルバイト先への電話連絡なし」と明確に書かれているところがありますので、在籍確認を避けたいなら公式サイトをよく確認しておくことをおすすめします。

ただし、学生ローンで在籍確認電話をかけない業者では、アルバイトの給与明細など収入証明書類の提出を義務づけています。正規の貸金業者は、電話での在籍確認や書類での収入確認を経て、返済能力の確認をしています。

どのカードローンに申し込んだとしても「なんらかの方法で勤務実態は確認される」と思ったほうがいいでしょう。

学生ローンは卒業後も継続してお金を借りれる点がメリット

一部の学生ローンは大手消費者金融よりも好条件で借りられますし、卒業後も同じ条件で継続契約できるケースがほとんどです。

学生ローンを返済できずに卒業となった場合でも、一括返済の必要はありません。

なかには、大手よりも低い金利で社会人になってからも借りられる場合がありますので、大きなメリットといえます。

学生ローンは追加借入ができない場合もあるので注意が必要

学生ローンのおもなメリットは上記のとおりですが、一方で学生ローンには「追加借入ができない」などのデメリットも存在します。

大手消費者金融のカードローンでは、一度契約すると利用限度額の範囲内で「借りたり返したり」ができるようになります。

しかし、学生ローンの場合契約後は返済専用ローンとなるパターンもあり、お金がない時に追加借入しようと思っても別契約が必要になるケースもありますので注意が必要です。

その場合、コンビニATMや提携銀行ATMからのキャッシングもできないため「利便性はかなり悪い」と思ったほうがいいでしょう。

ここ最近は学生ローンでも限度額(極度額)の範囲内で繰り返し借入と返済ができる商品が主流になっていますので、そこまで心配する必要はないかもしれません。

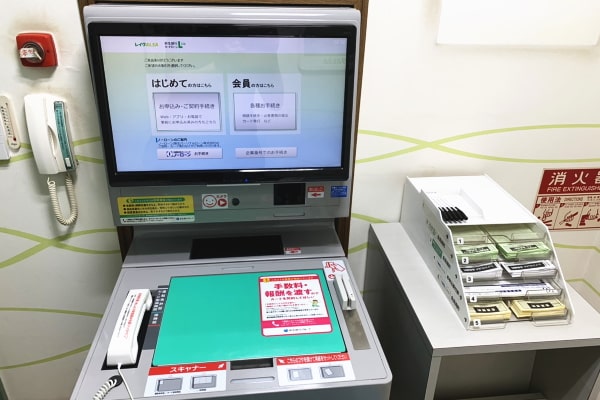

学生ローンは自動契約機やアプリからの申し込みができない

「利便性が悪い」という意味では、学生ローンは自動契約機やアプリの利用もできません。大手消費者金融カードローンのように全国各地に自動契約機を設置しているわけではなく、申込はWEBか店舗契約が必須となります。

WEBで申し込んだ場合は郵送手続きが伴うこともあるため、急ぎの場合は注意が必要です。

また、返済(入金)も学生ローンは銀行振込か店頭窓口まで来店が一般的になっています。一部学生ローンはセブン銀行と提携しているため、セブンイレブン内のATMから返済ができますが、提携していないところは毎月銀行振込になり、振込手数料もかかりますので非常に利便性が悪いと言えます。

一方、大手消費者金融のカードローンアプリなら、土日や夜間を問わず申し込めますし、コンビニATMで夜間や早朝でもキャッシングや返済が可能です。

学生ローンのメリットは学生に対しての審査がある程度柔軟+金利が若干低い場合がある。この2点のみです。大手消費者金融でも収入がある学生の審査通過率は悪くないので、申込むなら大手消費者金融の方が断然おすすめです。

学生ローンおすすめ5選を紹介!

ここからは、安心して申し込める学生ローンをいくつかご紹介します。

今回ご紹介する学生ローンは、すべて正規の貸金業登録をしている業者ばかりです。

大手消費者金融カードローンと同じく安心して利用できるところばかりですので、検討する価値はあるでしょう。

ただし、店舗が東京に集中していたり自動契約機もないため、住んでいる地域によっては申し込みしにくいのが難点です(地方の人にはおすすめできません)。

学生ローンカレッヂなら18歳や19歳も申込可能!

カレッヂは、東京の高田馬場にある学生専門の消費者金融です。

カレッヂの学生ローンは上限金利が年17.0%と、大手消費者金融と比較して年1%程度低いのが特徴です。

カレッヂは全国からWEB申込が可能ですが、人によっては自宅に書類やカードが郵送されてきますので、実家に住んでいる学生は要注意です。

| 申し込み条件 | ・高校卒業以上で4年生大学、短大生、専門学校生、予備校生、看護学校の学生 ・安定した収入があること |

| 学生の利用可否 | 〇 |

| 即日融資の可否 | 以下の条件を満たした場合、即日振込可能 ①当日13時位までに電話連絡が可能で、その電話で審査通過できた場合 ②14時までに下記必要書類の送信が可能であること ・学生証 ・保険証か免許証 ・銀行のキャッシュカード ・公共料金の領収書または請求書 |

| 金利(実質年率) | 年17.0% |

| 利用限度額 | 最高50万円 |

| 本人確認書類以外の必要書類 | 18歳19歳の利用者は収入証明書類の提出が必要 |

学生ローンのマルイは35万円以上の融資で金利年15.9%になる

マルイも、老舗の学生ローン専門業者のひとつです。創業40周年を迎えるマルイは、貸付金利も実質年率17.0%と良心的です。

初回利用者には無利息キャッシングがない分、35万円以上の融資で金利が年15.9%に引き下げられるサービスが提供されます。

マルイはWEB申し込みも可能ですが、高田馬場にある実店舗では相談しながら申し込むこともできます。

消費者金融の利用がはじめての学生でも安心です。

| 申し込み条件 | ・高校高専、大学大学院、短大専門学校などに在学中の学生 ・学生のときに利用していれば、社会人になっても利用可能 |

| 学生の利用可否 | 〇 |

| 即日融資の可否 | 最短即日融資可能 |

| 金利(実質年率) | 年12.0%~17.0% ※初回利用者は35万円以上の融資で年15.9%以下 |

| 利用限度額 | 最高100万円 |

| 本人確認書類以外の必要書類 | 以下に該当する場合は収入証明が必要 ・19歳以下の場合 ・50万円を超える借入をする場合 ・他社を含めた借入総額が100万円を超える場合 |

学生ローンアミーゴはアルバイト先への電話連絡なしで借りれる

アミーゴは、ここまでご紹介した学生ローンのなかでは上限金利が最も低く、年16.80%に設定されています。

ただし、利用できるのは20歳以上ですので、18歳や19歳の学生は他社学生ローンかプロミスやアコムを利用することになります。(プロミスとアコムの利用条件についてはのちほど解説します)

アミーゴなら卒業後も在学中と変わらない金利で利用できますので、大手消費者金融カードローンを利用するよりは返済負担も軽くおすすめです。

アミーゴの公式サイトを見ると「契約時の両親やアルバイト先への連絡はなし」と書かれています。

まわりに内緒でお金を借りたい人には、ぜひ検討して欲しい学生ローンのひとつです。

Q:プライバシー対策はどうなっているのか教えて下さい。

A:ご契約時に当社からご両親やアルバイト先などへご連絡することは一切ございませんので安心して申込下さい。 ご連絡が必要な場合は、ご客様の了承を得てからとなります。 また同居人がいらっしゃる場合、契約書類などを郵送する際には社名を伏せて郵送させていただくことも可能です。

(引用元:よくある質問│学生ローンアミーゴ)

| 申し込み条件 | ・20歳以上29歳以下 ・安定した収入がある学生 |

| 学生の利用可否 | 〇 |

| 即日融資の可否 | 平日の午前中の手続き完了で即日融資可能 |

| 金利(実質年率) | 年14.40%~16.80% |

| 利用限度額 | 50万円以内かつ年収の三分の一以内 |

| 本人確認書類以外の必要書類 | 審査の結果次第で、給与明細の提出が必要 |

学生ローンのフレンド田は20歳未満でも申し込み可能(要給料明細)

フレンド田も老舗の学生ローン専門業者で、18歳や19歳でも利用できる点が特徴です。

ただし、20歳未満の学生が申し込む際には、1ヶ月分以上の給与明細が必要です。

アルバイトをやりはじめてすぐの学生は、アルバイト勤務が2ヶ月目にはいってから申し込むことになります。

フレンド田の上限金利も、大手より1%低い年17.0%に設定されています。

卒業後も学生時代と同じ金利で利用できますので、継続してローンを利用したい人は検討してみてもいいでしょう。

| 申し込み条件 | ・高卒以上の大学生、短大生、専門学生、予備校生 ・必要書類を提示できる人 ・安定した収入があること |

| 学生の利用可否 | 〇 |

| 即日融資の可否 | 平日午前中の手続き完了で最短翌日融資 |

| 金利(実質年率) | 年12.7%~17.0% |

| 利用限度額 | 最高50万円 |

| 本人確認書類以外の必要書類 | 18歳19歳が申し込む場合は、収入証明書が必須 (1ヶ月分の給与明細、収入がわかるもの等) |

学生ローンのイー・キャンパスは上限金利年16.5%で最低水準

イーキャンパスの金利は、年14.5%~16.5%に設定されています。

初回利用者のほとんどは上限金利が適用されますので、大手消費者金融カードローンと比較すると、実に年1.5%分の金利手数料を節約できる計算です。

ただ、他社学生ローンとは違い20歳未満の学生は利用できない点がデメリットのひとつです。

利用目的がレジャー費用などの自由目的なら年16.5%の金利が適用されますが、学費目的なら年率15.9%の金利が適用されますので、さらに返済負担が軽く済みます。

ただし、イーキャンパスで即日融資を希望する場合は、平日の午前中に手続きを完了させなくてはいけません。大手消費者金融カードローンのように24時間振込対応ではないため、注意が必要です。

| 申し込み条件 | 20歳以上で安定した収入があること |

| 学生の利用可否 | 〇 |

| 即日融資の可否 | 平日の午前中手続き完了で最短翌日融資可能 |

| 金利(実質年率) | 年14.5%~16.5% ※学生で学生証と免許証を提示できる場合は年16.0% |

| 利用限度額 | ・1万円~80万円(学生時50万円以内) ・社会人80万円以内、かつ年収の三分の一以内 |

| 本人確認書類以外の必要書類 | 審査結果次第で収入証明書が必要になる場合あり |

学生ローンよりもおすすめな大手消費者金融を紹介

学生ローン専門の消費者金融以外でも、学生が申し込めるカードローンはいくつか存在します。

その代表的存在が「大手消費者金融カードローン」です。

プロミスやアコムなどの大手消費者金融カードローンの場合、安定収入のある学生なら申し込みは可能です。

社会人のような300万円や400万円といった年収がなくても、毎月アルバイト収入が安定して得られているなら申し込めます。

大手消費者金融には、学生ローンにはない利便性や独自サービスもありますので、ぜひ一度チェックしてみてください。

消費者金融で人気のプロミスは18歳19歳でも申し込み可能

大手消費者金融カードローンのなかで18歳や19歳の学生が申し込めるのは、いまのところプロミスだけです(アコムは20歳以上に変更になりました)。

学生に学生ローンよりもプロミスをおすすめする理由は、以下の5点です。

- アルバイト収入があれば20歳未満でも申し込める

- 自動契約機やアプリで申し込めば自宅への郵送物を回避できるため、内緒で借りやすい

- 利用しているだけでポイントが貯まり、金利手数料に充当できる

- アプリで24時間コンビニATMから借りられる

プロミスは、大手消費者金融カードローンのなかでは最も上限金利が低いため、少しでも返済負担を軽くしたい人にもおすすめです。

| 申し込み条件 | ・年齢18歳以上74歳以下 ・本人に安定した収入があること ※収入が年金のみの方は申込不可 ※主婦や学生でもアルバイト・パートなど安定した収入があれば申込可能 ※高校生(定時制高校生および高等専門学校生も含む)は利用不可 |

| 学生の利用可否 | 〇 |

| 即日融資の可否 | 最短3分融資※お申込み時間や審査によりご希望に添えない場合がございます |

| 金利(実質年率) | 年4.5%~17.8% |

| 利用限度額 | 最高500万円 |

| 本人確認書類以外の必要書類 | 以下に該当する場合は収入証明書の提出が必要 ・プロミスの限度額が50万円を超える場合 ・プロミスの利用限度額+他社貸金業者からの借入額合計が100万円を超える場合 ・プロミスが審査上必要と判断した場合 |

20歳以上の学生ならアコムで借りることもできる

アコムは20歳以上の学生であれば審査次第で借入が可能となっています。アコムの利用限度額は最高800万円となっていますが、10万円未満の少額融資にも快く対応してくれます。

飲み会や友達との旅行費用など、レジャー費用として少額を借りるなら最適です。

アコムは初回利用者にかぎり30日間の無利息キャッシングが利用できるため、少額を借りてすぐに完済したい学生にもおすすめです。

楽天銀行に口座があれば、土日や夜間早朝を問わず約1分で振込キャッシングも利用できますので、急ぎのお金を必要としている学生は検討してみるといいでしょう。

| 申し込み条件 | ・18歳以上(高校生を除く) ・本人に安定した収入があること ※主婦や学生でもパートやアルバイトによる安定した収入があれば申込可能 |

| 学生の利用可否 | 〇 |

| 即日融資の可否 | 最短30分 |

| 金利(実質年率) | 年3.0%~18.0% |

| 利用限度額 | 最高800万円 |

| 本人確認書類以外の必要書類 | 以下に該当する場合は収入証明書の提出が必要 ・アコムの限度額が50万円を超える場合 ・アコムの利用限度額+他社貸金業者からの借入額合計が100万円を超える場合 ・アコムが審査上必要と判断した場合 |

学生が内緒でお金を借りたいならSMBCモビットWEB完結がおすすめ

実家で親と一緒に住んでいる学生なら、SMBCモビットのWEB完結申込での申し込みがおすすめです。

他社消費者金融カードローンの場合、手続き途中に電話がかかってくることがありますし、カード受け取り方法を自宅にしてしまうと消費者金融からの郵便物が届いてしまいます(カードレスなら郵送はありません)。

SMBCモビットのWEB完結申込なら、郵送物と電話連絡を省略してくれるため、親にバレる心配もありません。

ただし、収入や勤務先を証明するために健康保険証などが必要になるため、実際には学生の申し込みは難しいかもしれません。

| 申し込み条件 | ・満年齢20才以上74才以下 ・安定した収入があること ・SMBCモビットの審査基準を満たすこと ※アルバイト、パート、自営業も利用可能 |

| 学生の利用可否 | 〇 |

| 即日融資の可否 | 最短30分 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| 金利(実質年率) | 年3.0%~18.0% |

| 利用限度額 | 最高800万円 |

| 本人確認書類以外の必要書類 | ※WEB完結申込の場合は下記参照 |

SMBCモビットWEB完結申込の必要条件と書類

| 本人確認書類 | 運転免許証やパスポート> |

| 指定の銀行口座 | 三井住友銀行・三菱UFJ銀行・みずほ銀行・ゆうちょ銀行のうち、 いずれかの口座を持っていることが条件 |

| 指定銀行口座での返済 | 上記の口座を使って、口座引き落としにて返済すること ※通常のATM返済は利用できない |

| 収入証明書類 | 以下いずれかの書類を提出できること 源泉徴収票・税額通知書・所得証明書・直近2ヶ月の給与明細書 ※賞与がある場合は直近1年分の賞与明細書も必要 |

| 勤務先を証明できる書類 | 以下2種類の書類を提出できること ①全国健康保険協会発行の健康保険証(社会保険証、または組合保険証) ②直近1ヶ月の給与明細書(上記で提出できない場合のみ) |

レイクなら5万円融資で180日間無利息

レイクも、アルバイト収入がある学生が申し込めるカードローンです。

レイクは、はじめの5万円までの借入れに対し180日間の無利息期間が適用されます。

学生によくありがちな「今夜の飲み会代だけを借りたい」といった少額融資にも対応可能なカードローンです。

審査もwebなら最短で25分で結果も可能ですし、プロミスと同様、アプリからの借入れも可能ですので利便性も抜群です。

- 60日間無利息(Web申込み限定)、5万円まで180日間無利息(契約額1万円~200万円まで)、30日間無利息の併用はできません

- 新生フィナンシャルで初めて契約いただいた方が対象。60日間無利息はWeb申込みの方で契約額が1~200万円の方のみ

- 無利息開始日は契約日の翌日から。借入れ日の翌日からではありません

- 契約額が200万円超の方は30日間無利息のみ(30日間無利息は契約額1万円~500万円まで)

- 無利息期間中も返済日があります。借入れ後の返済日を確認ください

- 返済日はレイクの会員ページ、新生銀行カードローンATMの利用明細書、契約時の書類で確認ください

- 無利息期間中に返済が滞った場合、無利息期間が終了となり返済日の翌日以降の遅延損害金及び利息負担となります

- 無利息期間終了後は通常金利適用となります

- Web以外(自動契約機や電話)で申し込んだ場合は30日間無利息を選択できる

| 申し込み条件 | ・満20歳~70歳 ・国内居住、または日本の永住権を取得していること ・安定した収入があること |

| 学生の利用可否 | 〇 |

| 即日融資の可否 | webなら最短25分融資も可能 |

| 金利(実質年率) | 年4.5%~18.0% |

| 利用限度額 | 最高500万円 |

| 本人確認書類以外の必要書類 | 以下に該当する場合は収入証明書の提出が必要 ・レイクの限度額が50万円を超える場合 ・レイクの利用限度額+他社貸金業者からの借入額合計が100万円を超える場合 ・レイクが審査上必要と判断した場合 |

レイクの貸付条件表

| 商号 | 新生フィナンシャル株式会社 |

| ご融資額 | 1万円~500万円 |

| ご利用対象 | ・年齢が満20歳以上70歳以下の国内に居住する方 ・ご自分のメールアドレスをお持ちの方 ・日本の永住権を取得されている方 |

| 貸付利率(実質年率) | 年4.5%~18.0% ※貸付利率はご契約額およびご利用残高によって異なります。 |

| 遅延損害金 | 年20.0% |

| ご返済方式 | 残高スライドリボルビング方式 元利定額リボルビング方式 |

| ご返済期間・回数 | 最長5年・最大60回 ※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。 |

| 必要書類 | 運転免許証等 収入証明(契約額に応じて新生銀行フィナンシャルが必要とする場合) |

| 担保・保証人 | 不要 |

| 貸金業登録番号 | 関東財務局長(10) 第01024号 日本貸金業協会会員第000003号 |

アイフルはアルバイト収入があれば学生でも申し込みできる

アイフルは、とくに急ぎの審査を希望する学生におすすめです。

できるだけ早く借りたいなら、WEBでアイフルに申し込んだあと「審査を急いでほしい」と電話を入れると急いでくれます。

審査の混み具合にもよりますが、最優先で審査してくれますので、急いでお金を借りたいなら検討してみる価値はあるでしょう。

ただし、アイフルは20歳以上しか申し込めません。20歳未満の学生は、前段でご紹介した学生ローンかプロミスを検討してみてください。

| 申し込み条件 | ・満20歳以上69歳まで ・定期的な収入と返済能力があること |

| 学生の利用可否 | 〇 |

| 即日融資の可否 | 最短20分* |

| 金利(実質年率) | 年3.0%~18.0%* |

| 利用限度額 | 最高800万円* |

| 本人確認書類以外の必要書類 | 以下に該当する場合は収入証明書の提出が必要 ・アイフルの限度額が50万円を超える場合 ・アイフルの利用限度額+他社貸金業者からの借入額合計が100万円を超える場合 ・アイフルが審査上必要と判断した場合 |

*お申込の状況によってはご希望に沿えない場合がございます。

*貸付条件は公式サイトをご確認下さい。

auPAYスマートローンならauPAYへ簡単にチャージ可能

普段の買い物で普段の買い物でauPAYを頻繁に使う学生なら、auPAYスマートローンもいいでしょう。

auPAYスマートローンで借りたお金は、auPayカードにチャージが可能です。家族や恋人を前にしてATMでお金を借りる場合と比較して、スマートに借りられる点が特徴です。

auユーザーでなくても本人名義のauIDがあれば申し込めますので、ぜひチェックしてみてください。

| 申し込み条件 | ・本人名義のau IDを持っていること(法人契約利用のau IDでは申込不可) ・満20歳以上、70歳以下 ・本人に定期収入があること ・現住所が国内にあること ※年金受給者は年金以外に安定した収入があることが条件能 |

| 学生の利用可否 | 〇 |

| 即日融資の可否 | 最短即日融資可能 |

| 金利(実質年率) | 年2.9%~18.0% |

| 利用限度額 | 最高100万円 |

| 本人確認書類以外の必要書類 | 以下に該当する場合は契約前に収入証明書の提出が必要 ・auPAYスマートローンの利用限度額と他社貸金業者からの借入残高合計が100万円を超える場合 ・auPAYスマートローンの利用限度額が50万円を超える場合 |

学生ローンよりもおすすめな銀行カードローンについても紹介

ここまでご紹介した消費者金融系のローン以外にも、学生が申し込めるカードローンはたくさんあります。

一例を挙げると、銀行カードローンは学生でも申し込めるローンのひとつです。

楽天銀行スーパーローンは学生でも申し込み可能

いくつかある銀行カードローンのなかで、特に学生におすすめしたいのが楽天銀行スーパーローンです。

以下の条件にもあるように、楽天銀行のカードローンの利用条件は「学生不可」とは書かれていません。

20歳以上でアルバイト収入があるなら、申し込んでみてもいいでしょう。

楽天サービスを利用している楽天会員なら、会員ランクによる審査優遇もあるためおすすめです(必ずしもすべての方が審査優遇を受けられるとは限りません)。

| 申し込み条件 | ・満年齢20歳以上62歳以下 ・日本国内に住んでいること ・勤めていて毎月安定した定期収入があること ・楽天カード株式会社またはSMBCファイナンスサービス(株)の保証が受けられること |

| 学生の利用可否 | 〇 |

| 即日融資の可否 | 最短翌営業日 |

| 金利(実質年率) | 年1.9%~14.5% |

| 利用限度額 | 最高800万円 |

| 本人確認書類以外の必要書類 | 利用限度額が100万円を超える場合は収入証明書の提出が必要 |

<楽天銀行スーパーローンよくある質問より>

Q:学生ですが、楽天銀行スーパーローンの審査に通りますか?

A:学生の方でも、日本国内に居住する20才から62才までで、お仕事に就かれており毎月安定した定期収入のある方であれば、お申込みいただけます。もちろん、パートまたはアルバイトでお勤めの方もお申込みいただけます。

(引用元:https://www.rakuten-bank.co.jp/loan/cardloan/screening/)

PayPay銀行カードローンは学生不可とは書かれていない

PayPay銀行カードローンも、公式サイトに学生不可とは書かれていません。

「20歳以上で仕事をしていること」「安定した収入」があれば申し込めるどのことですので、アルバイト収入がある学生は一度検討してみてください。

| 申し込み条件 | ・申込時の年齢が20歳以上70歳未満 ・仕事をしていて安定した収入があること ・paypay銀行に普通預金口座を持っていること ・一定の審査基準を満たしSMBCコンシューマーファイナンス(株)の保証が受けられる |

| 学生の利用可否 | △ ※正確な情報は記載されていないが不可とは書かれていない |

| 即日融資の可否 | 最短翌営業日 |

| 金利(実質年率) | 年1.59%~18.0% |

| 利用限度額 | 最高1,000万円 |

| 本人確認書類以外の必要書類 | paypay銀行が審査で必要と判断した場合のみ |

ろうきんの就職内定者向けローン「みらいず」は収入がなくても申込可能?

学生でアルバイト収入がなくても、就職が決まっているなら「内定者向けローン」が利用できるかもしれません。

たとえば、ろうきんが提供している就職者内定者向けローン「みらいず」なら、学生時代に融資を受けて社会人になってから返済できるため、就職のために上京する場合にも頼りになるローンです。

100万円までの融資が可能で、金利も実質年率で4.7%ですので、返済負担も軽く学生にもおすすめです。

| 申し込み条件 | ※愛知/岐阜/三重県内に居住し、企業等から就職内定を受けている人 ・東海3県下で勤務(見込)し、下記条件をすべて満たす個人 ・申込時の年齢が満20歳以上30 歳未満 ・内定が証明できる書類(内定通知書等)を提出できること ・セディナの保証が受けられること |

| 学生の利用可否 | 〇 |

| 資金使途 | ・本人の生活関連資金 (卒業旅行資金や留学資金、新生活のための家具・家電購入資金、引越し資金等) ・車関連資金(免許取得資金、自家用の自動車・オートバイなどの車両の購入資金等) ※他債務借換資金および事業性資金、投機資金、反社会的資金は利用不可 |

| 金利(実質年率) | 年4.7%(変動金利/保証料込み) |

| 利用限度額 | 10万円以上100万円以内(1万円単位) |

| 担保/保証人 | 保証人は原則不要(オリエントコーポレーションの保証付き) |

学生が申込できない銀行カードローンはどこ?

銀行カードローンのなかには、学生が申し込めない商品もあります。学生が申し込めないカードローンは、公式サイトの商品概要書欄を見れば「学生は利用不可」と書かれています。

無駄な審査落ちを避けるためにも、かならず事前にチェックしてから、カードローンに申し込むようにしましょう。

学生が申し込めないカードローンの代表例は、以下の3つです。※地方銀行が扱うカードローンのなかにも、学生が利用できない商品が多数存在します。

学生申し込み不可のカードローン※一部紹介

【イオン銀行カードローン】

Q:イオン銀行カードローンは学生ですが申し込めますか?

A:誠に申し訳ございませんが、学生の方はお申込みいただけません。

(引用元:イオン銀行カードローン公式サイト)

【横浜銀行カードローン】

ご利用になれる方 次の条件をすべて満たす方

・ご契約時満20歳以上69歳以下の方

・安定した収入のある方、およびその配偶者

※パート・アルバイトの方も可。学生の方は不可。年収には年金を含みます

(引用元:横浜銀行カードローン公式サイト)

学生ローンでお金を借りる時に注意すべき5つのポイント

学生ローンや消費者金融は、学生でも申し込める便利なローンです。

しかし、手続きが簡単だからといっても、利用時にはいくつかの注意点があります。

学生ローンの利用方法が原因で、他社ローンの審査に影響が出るかもしれません。

将来、住宅ローンで審査落ちしてしまうリスクもあるため、学生時代にカードローンでお金を借りるときは堅実な利用を心がけるようにしましょう。

- 延滞は信用情報がキズがつくため要注意

- 繰り上げで多めに返済するのが賢い利用方法

- 延滞すると自宅に督促状が届く

- 金融関連企業に就職するときはカードローンの利用に注意

- 学費を借りるなら学生ローンより奨学金

延滞(支払い滞納)は信用情報にキズがつくため要注意

学生ローンや消費者金融からお金を借りて毎月決められた日に返済していれば、特に問題はありません。

しかし、たびたび返済に遅れたり3ヶ月以上(JICC)または61日以上(CIC)滞納状態が続いたりすると、信用情報機関にネガティブな情報(異動情報)が登録されてしまいます。

信用情報機関の履歴は5年間残るため、卒業してから他社カードローンやマイカーローン、または住宅ローンの審査に悪影響が出る可能性があります。

くれぐれも、毎月の返済には遅れないように注意しましょう。ちなみに、各信用情報機関では自分の登録情報の確認が可能です。

| インターネット開示 | ・インターネット開示サービス「CIC CREDIT INFOMATION CENTER」を利用 ・全国どこからでも365日、パソコン、携帯電話で開示が可能 ・手続き後、画面に開示結果が表示される |

| 郵送開示 | ・開示申込みや開示結果の回答はすべて郵送手続き ・申し込みから通知まで1週間から10日ほど必要 |

| 来社開示 | ・営業時間内に最寄りの「開示相談室」で開示可能 |

消費者金融の延滞等の異動情報は銀行やクレジット会社とも共有されています(CRIN)。そのため一度その情報が登録されると携帯電話の分割ローンや自動車ローン、クレジットカードなど全ての審査に通らなくなりますので絶対にしてはいけません。

学生ローンは繰り上げ返済で多めに返済するのが賢い利用方法

消費者金融の金利は高めです。金利は元金に対してかかってきますので、返済負担を軽くするには、少しでも元金を多めに返済するのが上手に利用するコツです。

学生ローンのなかには大手消費者金融よりも低い金利が設定されているケースもありますが、銀行融資と比較するとかなりの高金利です。

カードローンや学生ローンのほとんどは随時返済に対応しています。

アルバイト収入が多めの月などは、毎月の定額返済以外にも多めに返済するように心がけましょう。

学生でもローンを延滞すると自宅に督促状が届く

学生ローンを堅実に利用していれば問題はありませんが、滞納してしまうとさまざまなリスクが発生します。

たとえば、滞納時の督促状の送付には注意が必要です。カードローンで延滞してしまうと、1ヶ月以内の滞納なら電話やメールで督促がおこなわれます。

しかし、滞納が1ヶ月以上続くと、自宅に督促状や催告書が発送されます。督促状内には消費者金融名が書かれているため、親に内緒でローンを利用しているとバレるかもしれません。

滞納が原因でカードローンが強制解約に至ると、信用情報にもキズがつきますので、くれぐれも延滞しないよう注意しましょう。

消費者金融は基本的に封筒に社名が書かれていませんので中身を見なければ親バレない可能性はあります。

学生が金融関連企業に就職するときはカードローンの利用に注意

稀にですが、就職時に本人の同意を得て信用情報機関のデータを照会するケースがあります。

信用情報機関のデータを確認する目的は融資の際の信用調査に限られるため、原則調査されることはありません。

しかし、一部の金融機関に就職する場合は、条件欄に信用情報機関への照会に同意するか確認されることがあります。

過去の学生ローンや大手消費者金融の利用が就職に影響することもあるため、注意が必要です。

信用情報を照会しなくても、銀行であれば自グループの消費者金融等の利用有無はすぐにわかるため注意が必要です。

学費を借りるなら学生ローンよりも奨学金の方がおすすめ

学生ローンや大手消費者金融を利用するときは、使い道が決まっていない場合に限るようにしましょう。

もし、学費を補填するためにお金を借りたり参考書を購入したりするなどの目的でお金を借りるなら、ローンよりも奨学金を利用したほうが賢明です。

奨学金は金利も低く長期間で返済できるため、おすすめです。

詳しくは、日本学生支援機構の公式サイトにも詳しい情報がありますので参考にしてください。

お金借りる学生おすすめカードローンのまとめ

収入が少ない学生でも、ある程度毎月のアルバイト収入があれば消費者金融カードローンや学生ローンの利用も可能です。

ローンの利用がはじめてで不安なら、学生ローンよりも大手消費者金融がおすすめです。

ただし、借りすぎは禁物です。学生の場合はアルバイトのシフトにはいれないなど、収入が不安定になる要素も多いため、借りるときは最小限度にとどめておくことが大切です。